在全球经济一体化背景下,跨境投资、国际贸易和跨国经营已成为常态。然而,企业和个人在多个国家同时产生收入时,往往面临“双重征税”的问题——同一笔收入可能在两个国家重复纳税,增加运营成本与合规压力。双重税收协定(Double Taxation Agreement,简称 DTA)应运而生,通过明确征税权、避免重复征税,并建立信息交换机制,帮助企业与投资人优化跨境税务筹划。本文将从概念、国际背景、条款解析、DTA网络、中国实践、实操应用、案例分析和常见问题进行全面解析。

什么是双重税收协定(DTA)?

在介绍 DTA 的重要性之前,需要先明确它的基本概念。双重税收协定(DTA)是两个国家或地区之间签订的国际条约,主要目的有三个:

- 避免双重征税:同一笔跨境收入不被两地重复征税;

- 分配征税权:明确营业利润、股息、利息、特许权使用费等收入的归属;

- 防止逃税:通过信息交换条款,打击跨境偷逃税行为。

举例:一家中国公司在德国有子公司,如果没有 DTA,分红可能在德国交一次税、回国再交一次税;有了 DTA,税负就能显著减少。

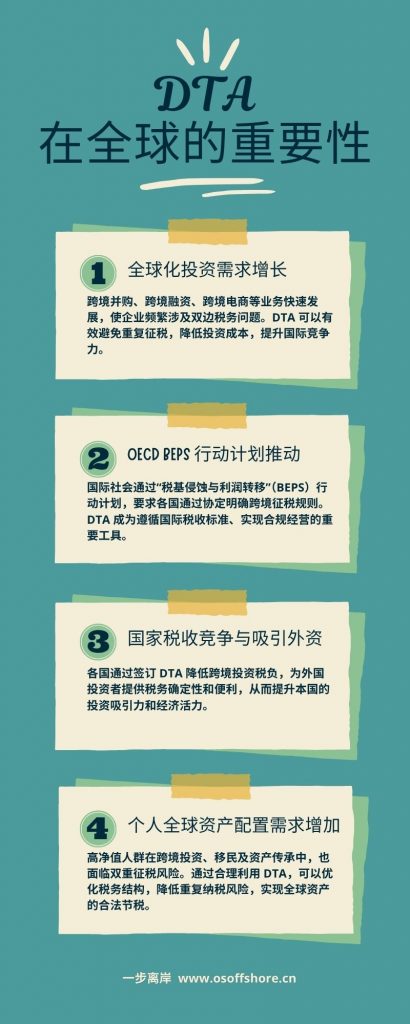

为什么 DTA 在全球越来越重要?

随着全球经济一体化和跨境资本流动的加速,企业和个人在多个国家同时产生收入的情况越来越普遍。然而,这也带来了一个核心问题——双重征税。同一笔收入可能在不同国家被重复征税,不仅增加了税务成本,还可能影响跨境投资和资金流动。

为了应对这一问题,双重税收协定(DTA)在全球的重要性日益凸显。DTA 不仅帮助企业和个人降低税负,还明确了各国的征税权,优化跨境投资环境。主要原因包括:

- 全球化投资需求增长

跨境并购、跨境融资、跨境电商等业务快速发展,使企业频繁涉及双边税务问题。DTA 可以有效避免重复征税,降低投资成本,提升国际竞争力。 - OECD BEPS 行动计划推动

国际社会通过“税基侵蚀与利润转移(BEPS)”行动计划,要求各国通过协定明确跨境征税规则。DTA 成为遵循国际税收标准、实现合规经营的重要工具。 - 国家税收竞争与吸引外资

各国通过签订 DTA 降低跨境投资税负,为外国投资者提供税务确定性和便利,从而提升本国的投资吸引力和经济活力。 - 个人全球资产配置需求增加

高净值人群在跨境投资、移民及资产传承中,也面临双重征税风险。通过合理利用 DTA,可以优化税务结构,降低重复纳税风险,实现全球资产的合法节税。

双重税收协定的主要条款解析

在明确了 DTA 的全球重要性后,需要了解它的具体条款和适用范围。DTA 的核心条款主要包括以下几类收入及征税安排:

| 收入类型 | 协定规定 | 实际影响 |

| 营业利润(Business Profits) | 仅在实际经营地纳税,除非另一国有“常设机构” | 避免总部+分支双重征税 |

| 股息(Dividends) | 预提税率降低至 5%-10% | 减轻跨境分红负担 |

| 利息(Interest) | 预提税率限制在 7%-10% | 鼓励跨境融资 |

| 特许权使用费(Royalties) | 税率通常 5%-10% | 降低知识产权转让成本 |

| 资本利得(Capital Gains) | 一般在资产所在地纳税 | 影响跨境并购与退出策略 |

| 雇佣所得(Employment Income) | 遵循“183 天规则” | 跨境派驻人员避免重复征税 |

| 信息交换条款(Exchange of Information) | 双方税务机关共享信息 | 打击跨境逃税 |

理解条款内容有助于企业和个人在实际操作中精准判断税负,并合理利用协定优惠。

中国的 DTA 网络与发展

在掌握了 DTA 条款之后,了解中国的协定网络和发展趋势对跨境投资尤其重要。 中国截至 2025 年,已与 110+ 个国家和地区 签订 DTA,覆盖主要发达经济体和“一带一路”沿线国家。

中国 DTA 网络发展历程

中国的双重税收协定网络经历了数十年的不断扩展和完善,其发展路径与国家对外开放和国际合作进程紧密相连。早期重点覆盖主要贸易伙伴,随后逐步延伸至欧洲、东盟及新兴市场,近年来更是积极响应 OECD 国际税收标准,强化反避税条款。整体来看,中国 DTA 网络已从“点对点合作”走向“全球覆盖”,为企业和个人跨境投资提供了更加稳定和可预期的税务环境。

- 1983年:与日本签订首份 DTA;

- 2000年前后:与欧洲主要国家(英国、德国、法国)完成签约;

- 2010年代:覆盖新兴市场(东盟、非洲、拉美);

- 2020年后:响应 OECD BEPS,加强反避税条款。

部分中国 DTA 税率对比

为了更直观地理解 DTA 在跨境税务筹划中的作用,可以通过具体税率对比来展示其减税效果。不同国家与中国签订的 DTA 在 股息、利息和特许权使用费 上都有差异化的优惠安排,这些优惠往往能将预提税率从 20% 大幅降低至 5%-10%。以下表格展示了部分与中国内地已签订 DTA 的典型国家和地区,便于企业在设计跨境架构或安排资金流动时进行参考。

| 国家/地区 | 股息税率 | 利息税率 | 特许权使用费税率 | 备注 |

| 中国香港 | 5% / 10% | 7% | 7% | 常见控股公司架构 |

| 新加坡 | 5% / 10% | 7% | 10% | 东南亚投资热门选择 |

| 阿联酋 | 5% | 7% | 10% | 中东投资枢纽 |

| 美国 | 10% | 10% | 10% | 条款较严格 |

| 英国 | 5% / 10% | 10% | 10% | 欧洲投资主要通道 |

| 德国 | 5% / 10% | 10% | 10% | 工业合作频繁 |

| 法国 | 5% / 10% | 10% | 10% | 高税率国家,DTA 减负明显 |

与没有 DTA 的情况(预提税率通常为 20%)相比,企业可节省大量税收成本。

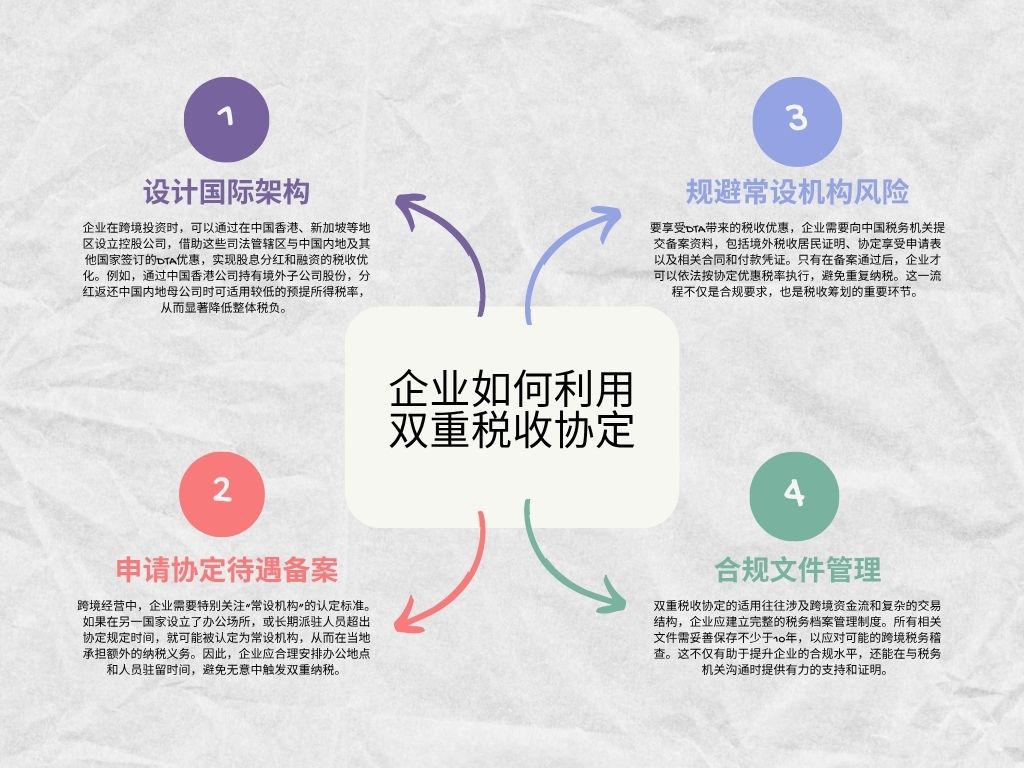

企业如何利用双重税收协定?

掌握双重税收协定(DTA)的具体条款只是第一步,更重要的是企业如何在实际经营和税务安排中有效利用这些国际规则。通过合理的架构设计、合规的备案流程以及严格的文件管理,企业不仅能够降低跨境交易的税负,还能减少税务风险,提升资金流动效率。以下从架构设计、协定待遇申请、常设机构风险防范和合规管理四个方面,解析企业在实践中应采取的关键措施。

- 设计国际架构

企业在跨境投资时,可以通过在中国香港、新加坡等地区设立控股公司,借助这些司法管辖区与中国内地及其他国家签订的DTA优惠,实现股息分红和融资的税收优化。例如,通过中国香港公司持有境外子公司股份,分红返还中国内地母公司时可适用较低的预提所得税率,从而显著降低整体税负。 - 申请协定待遇备案(实操流程)

要享受DTA带来的税收优惠,企业需要向国家税务机关提交备案资料,包括境外税收居民证明、协定享受申请表以及相关合同和付款凭证。只有在备案通过后,企业才可以依法按协定优惠税率执行,避免重复纳税。这一流程不仅是合规要求,也是税收筹划的重要环节。 - 规避常设机构风险

跨境经营中,企业需要特别关注“常设机构”的认定标准。如果在另一国家设立了办公场所,或长期派驻人员超出协定规定时间,就可能被认定为常设机构,从而在当地承担额外的纳税义务。因此,企业应合理安排办公地点和人员驻留时间,避免无意中触发双重纳税。 - 合规文件管理

双重税收协定的适用往往涉及跨境资金流和复杂的交易结构,企业应建立完整的税务档案管理制度。所有相关文件需妥善保存不少于10年,以应对可能的跨境税务稽查。这不仅有助于提升企业的合规水平,还能在与税务机关沟通时提供有力的支持和证明。

企业在实际运用双重税收协定(DTA)时,既要关注税收优惠带来的成本节约,也必须重视合规与风险管理。合理设计国际架构、按规定完成协定待遇备案、谨慎控制常设机构风险以及建立完善的文件管理制度,是确保合法享受DTA优惠的关键。只有兼顾税务优化与合规管理,企业才能在跨境投资中实现高效资金流动、降低重复纳税风险,并提升全球竞争力。

典型案例解析

案例 1:跨境股息分红

某中国公司向新加坡子公司分红 1,000 万元:

- 无 DTA:20% 预提税 → 实得 800 万元

- 有 DTA(股息税率 5%):仅缴纳 500,000 元 → 实得 950 万元

案例 2:知识产权转让

某中国公司向香港子公司支付 500 万元特许权使用费:

- 无 DTA:20% 税 → 1,000,000 元

- 有 DTA(7%):仅缴纳 350,000 元 → 节省 650,000 元

通过合理运用 DTA,可显著降低跨境税负,提高投资回报率。

常见问题(FAQ)

Q1:哪些企业最需要利用 DTA?

跨国公司、外贸企业、跨境电商、金融机构,以及有全球资产配置需求的高净值个人。

Q2:个人能否享受 DTA?

可以,跨境派驻人员、外籍员工、投资移民人士均可通过 DTA 避免双重征税。

Q3:DTA 是否自动生效?

不是,必须向税务机关备案并提交“协定待遇申请”,才能享受优惠。

Q4:如何判定“税收居民身份”?

各国标准不同,中国一般以 居住满 183 天 或 公司实际管理机构所在地 来判定。

总体来说,双重税收协定(DTA)不仅是避免双重征税的法律工具,更是跨境企业进行 税务筹划与全球合规经营 的重要保障:

- 对企业:减少股息、利息、特许权使用费的跨境税负;

- 对个人:避免薪资、投资收益在两国重复征税;

- 对国家:通过国际合作,促进投资与资本流动。

通过合理利用 DTA,企业和个人不仅能合法节税,还能提升国际竞争力,在全球经济格局中占据优势。

详解.jpg)

的主要目的.jpg)

详解_上海陆家嘴-1024x587.jpg)

评论已经关闭